股价新低背后,“杂”而不精成京东的新痛点?

最近,京东成了市场上的焦点。10月13日,港股京东集团-SW跳空低开跌超11%,10月14日,股价继续小幅下跌,触及102.1元/股,持续刷新上市以来新低。

目前来看,京东股价下跌的原因是复杂的,直接原因自然是多家机构下调了京东评级导致市场信心不足,引发股价跳水。消息面上,10月13日,麦格理将京东集团港股评级下调至中性,目标价124港元;摩根士丹利将京东集团ADR评级下调至平配,目标价33美元。此外,野村发表报告,预估京东零售收入按年持平于2120亿元人民币,较市场预期的2200亿元人民币低4%。

但机构下调评级只是导火索,京东股价持续承压的根本原因更为复杂。综合市场观点,大致可以分为三类:一是面对激烈的外部竞争,京东业务尤其是零售板块增速不及预期,或者说仅达到分析师预期的下限。二是京东的新业务转型还处于摸索中,需要更多时间,也需要更大的资源投入。三是整体经济环境和增速仍在慢复苏,这也导致京东、美团等提供服务的公司股价持续下跌。

对京东而言,前两类内因更为重要,这在京东的业绩报告中也有体现。

业绩承压,京东零售增速不及同行

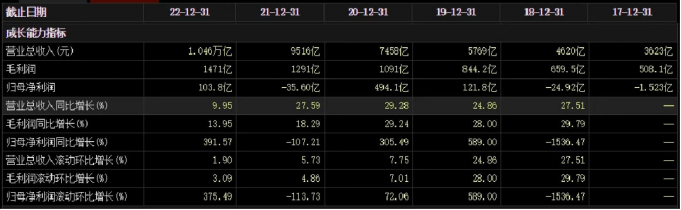

近年来,京东集团的营收增速持续承压。数据显示,2023年上半年,京东集团实现营收5308.87亿元,营收增速为4.66%。这一增速,无论是对比京东自身还是对比同行,都无法令投资者满意。

对比自身业绩,4.66%的增速较2022年同期下降了6.34个百分点。从近五年表现看,集团营收同比增速基本保持在25%以上,2022年增速骤降,今年上半年更是持续放缓。

与同行业相比,京东的营收增速也明显低于拼多多。数据显示,2023年上半年,拼多多的营收增速为62.79%,超出京东58.13个百分点。与阿里巴巴相比也存在差距,阿里今年上半年营收增长了8%。

营收明显放缓和公司零售业务增速承压有关。数据显示,2023年上半年,京东零售实现收入4656.38亿元,同比增长1.43%,增速较2022年上半年下降7.44个百分点;较2021年上半年下降26.57个百分点。同期,社会消费品零售总额同比增长8.2%,如此来看,京东零售的增速甚至没有跟上大盘。

更进一步可以发现,京东零售的营收增速放缓或与商品收入规模下降有关。中报数据显示,2023年上半年,京东集团商品收入规模为4294.19亿元,较去年同期减少10.17亿元,同比下降0.24%,其中日用百货商品收入规模为1602.89亿元,较去年同期减少151.61亿元,同比下降8.64%。

可以看出,电商平台之间的竞争日益激烈,在拼多多、抖音、小红书等多家公司的电商业务迅速崛起的冲击下,京东集团面临的竞争越发激烈。阿里巴巴业务重心重回淘天集团也给了京东带来了更大的竞争压力。

百亿补贴,背刺了零售经营利润?

如今,电商行业也正在陷入同质化竞争的怪圈,每家平台似乎都已经把价格看作是竞争的唯一制胜因素。

阿里巴巴的淘特、1688平台、聚划算多个低价平台,拼多多持之以恒的百亿补贴计划,互联网巨头们正在混战特价市场。即使是以3C产品起家,以品质、物流、服务做招牌的京东,也不得不下场大打价格战。今年3月6日,京东百亿补贴频道正式上线。

不过,从实际效果而言,京东补贴产生的成效显然不如拼多多。

从上述营收数据来看,百亿补贴对于京东扩张市场其实并没有起到太多效果。由于低价市场被拼多多、阿里抢先一步布局,因此,京东想要达到消费者群体可以感知继而产生传播效果的程度,或许还要付出更多的真金白银。

值得注意的是,今年2月20日,据中国基金报等媒体报道,京东计划在3月初推出100亿元人民币的补贴活动;21日,京东商家中心宣布了《京东开放平台买贵双倍赔服务规则》,规则于2023年2月28日生效,且对标拼多多百亿补贴和天猫。消息一出,京东集团港股股价当日跳水跌超8%。这表明市场不但不看好京东百亿补贴战略的效果,反而非常担心这个动作会拖累京东的利润。

事实上,对京东而言,实施低价策略也确实有一些代价。

2023年第二季度,虽然京东的Non-GAAP净利创下同期最好水平,但京东零售业务的利润依然承压。数据显示,第二季度,京东零售经营利润为81.43亿元,同比下滑0.37%。

导致零售利润与收入背离的主要原因在于营销开支的增长。财报显示,京东集团本季度营销开支为110.63亿元,同比增长16.74%。经计算,排除物流、达达等业务板块的营销费用后,京东零售营销开支约为87.14亿元,同比增长18.80%,虽然有适应二季度市场复苏的考虑,但还是对零售业务的利润水平产生了直接影响。

当然,百亿补贴并非全无效果。京东表示,百亿补贴对用户的购物频次,跨品类的购物都有积极的带动,同时对新用户特别是低频用户的激活有比较大的拉升作用。

数据来看,在京东老本行的家电和3C数码方面,百亿补贴也有积极影响。今年上半年,京东集团的电子产品及家用电器商品收入为2691.3亿元,同比增长5.54%;第二季度单季,京东电子产品及家用电器营收同比增速为11.4%。

从消费者使用偏好来看,现在消费者对于京东的定位仍是买电器上京东。消费者日常购物时,多是在购买家电、家居、3C数码时会首先想到京东,其余服饰等品类则是淘宝,小百货则是上拼多多。不过,三足鼎立格局仍在,但界限正逐渐模糊。

业务升级,尚需市场和时间验证

对于京东而言,当下无疑是充满困难与挑战的。

作为一家供应链驱动的公司,京东也想在传统货架电商之外,进入线下同城赛道,与竞争对手争夺用户和市场。因此,在京东零售、京东物流、达达、新业务这四大板块内,除了要拯救零售业务之外,物流、即时配送等新业务发展也不能间断。但是,同城赛道是一场大仗,京东想要如闪电战一般获胜并不容易。

首先是物流业务。

今年上半年,京东物流的利润同比增长1316%至5.1亿元,不仅抹平了第一季度的亏损,还大有富裕,短期内的爆发式增长对公司整体的业绩增长贡献了一定的边际力量。不过,物流业务的利润占比不高,京东在未来必然要投入更多资源去拓展更多外部客户。

目前,京东物流把客户分为三类:京东集团、外部一体化供应链客户、其他外部客户。后两者的主要区别在于一体化供应链是全链条的服务,议价空间更大,而公司给其他外部客户提供的是快递、快运等标准化产品,那就是一分钱一分货了。2019年至今,其他外部客户增速远快于外部一体化供应链客户,公司对于一体化供应链客户的拓展不尽如人意。

其次是达达业务。

今年上半年,达达业务板块的亏损额收窄至0.29亿元,有分析认为,这是京东多年打造的供应链基础的体现,再一次验证了京东本质上是一家供应链驱动的公司,而非单纯的电商公司。不过这一业务体量太小,短期内还无法对集团整体业绩产生明显的影响,而且与美团等竞争对手相比,京东需要在同城配送运力上持续投入,何时实现稳定的盈利还有待验证。

此外是新业务。

随着京东在2023年把下沉市场视为重点战略方向之一,包括京东产发、京喜、海外业务及技术创新在内的新业务,在第二季度扭亏为盈,利润达10.61亿元。而此前这一业务仅在2022年三季度实现盈利,原因是对京喜业务的大规模撤城与业务整合,可见当前公司更加聚焦核心业务。但是,资产处置实现的利润增长,一是不可持续,二是具有极大的不确定性。后续新业务分部能否摆脱边缘化仍旧存疑。

因此,站在当下去看京东的四大业务板块,在零售业务承压之际,新业务的杂而不精,正在成为京东业务升级路上的痛点。正在大刀阔斧进行着的低价策略、下沉市场和同城业务,最好的结果是为京东带来短期内活跃用户大增、营收和GMV快速增长,但目前这三样数据都还没有在财报中得到明确的验证。背后的补贴和投入是否会影响其整体利润,也尚需市场和时间验证。

总结:求存已经艰辛,但依然要求变

再次回顾这次京东股价创新低一事,评级下调、股价跳水,背后反映的是市场对于京东后续成绩的不乐观。京东近年来的发展,虽然称不上开倒车,但压力已经显现。如今,电商平台之间竞争已然如同逆水行舟,不进则退。当下而言,京东只有实现业绩上的突破,才能挽回投资者的信心。

而这并不容易。京东既要进行低价的市场竞争策略,又要维持高质量的形象。既要追求效率最大化,又要考虑成本、不能牺牲利润。此外,还要考虑对即时配送、京东产发等新业务的侧重。

因此,市场普遍对京东现状存在担忧,认为京东强调的多快好省似乎只能兼顾两样mdash;mdash;京东之前的用户心智在于好和快,当京东开始依靠更多POP商家来拉高GMV、重新发力下沉业务,就相当于将核心转为多和省。

因此,想要实现不可能三角的京东,无论是零售业务还是全局业务,当前都面临着杂而不精的难题,这不仅容易丢掉特色,背后也还有一整套的解决方案要补完。

声明:以上内容为本网站转自其它媒体,相关信息仅为传递更多企业信息之目的,不代表本网观点,亦不代表本网站赞同其观点或证实其内容的真实性。投资有风险,需谨慎。

我来说两句

推荐阅读

-

中国银行:下半年我国经济或快速复苏,全年增长4%左右图片来源:人民视觉中国银行研究院周二发布《2022年三季度经济金融展望报告》称,下半年我国宏观经济或将进入快速复苏通道,...

-

上财:今年中国经济或增长4.3%,需高度关注青年就业2017年10月25日,西安,长安大学校园内,学生们在秋雨中现场求职。图片来源:人民视觉上海财经大学高等研究院本周发布报...

-

央行报告:2021年企业贷款利率创新低,东北降幅最大2022年6月13日,辽宁沈阳,工人在水发航宇星物联科技(辽宁)有限公司生产线上制造安全控制型膜式燃气表。图片来源:人民...

-

一个月股价大涨近50%,东瑞股份加大押注“猪周期”,定增图片来源:图虫创意7月8日(周五),东瑞股份(001201.SZ)股价收于44.90元,涨7.78%,自5月30日以来其...

-

太阳能行业周报:产业链价格齐涨硅料涨势将延续多晶硅价格硅业分会和PV-InfoLink数据显示,本周全国单晶致密材料成交均价为28.96万元/吨,较前一周上涨1.9...

-

种业专家创新大讲堂在京成功举办7月9-10日,由中国农业科学院主办,人力资源和社会保障部、农业农村部联合主办的专家创新大讲堂在北京举行。本次大讲堂以“...

-

“20恒大01”本息兑付再展期议案未获债券持有人投票通过7月11日上午,恒大地产发布公告称,《关于调整“20恒大01”债券本息兑付安排的议案》未获债券持有人大会通过。恒大地产表...

-

城市圈乘车码互通刷码乘地铁哪家强?2017年起,公交码成为公交、地铁的标配。深圳地铁依然“孤傲”地实现北上广深的互通。三年前,上海地铁MetroMetro...

-

乘联会6月新能源汽车销量榜:比亚迪、特斯拉、五菱前三,问2022年6月全国乘用车市场分析报告显示,2022年6月新能源乘用车批发销量达到57.1万辆,同比增长141.4%,环比...

-

Minisforum介绍新款UM560迷你主机,支持US今年6月,Minisforum发布了新款UM560miniPC,搭载AMD6核R55625U处理器,支持USB-C一线连...

作者信息

壹品财富

壹品财富